Accesso al credito in Calabria, ecco i nuovi rischi per le imprese

L’incremento del costo del denaro e delle materie prime mettono in pericolo la vita delle aziende. Silipo: «Le banche danno denaro a chi già ce l’ha»

COSENZA Una nuova tempesta perfetta minaccia il sistema imprenditoriale calabrese con ripercussioni sull’intera economia della regione. Il combinato disposto dell’innalzamento dei costi delle materie prime, l’impennata dei prezzi dell’energia e l’inflazione galoppante fanno il paio con la crescita dei tassi d’interesse bancari che negli ultimi mesi hanno ripreso a correre dopo anni di stasi. Fenomeni concomitanti che stanno progressivamente erodendo la liquidità delle imprese calabresi già duramente provate dalla crisi finanziaria innescata dall’emergenza pandemica i cui effetti non si sono affatto conclusi per la regione.

E se a questi elementi si aggiunge anche la probabile conclusione del programma di misure intraprese dai Governi, per sostenere appunto la liquidità delle aziende devastate dall’emergenza sanitaria, il rischio che il sistema imprenditoriale calabrese – da sempre strutturalmente più fragile – possa essere travolto da un nuovo tsunami è sempre meno remoto. Misure che riguardavano la moratoria sui debiti, il piano di ristori per le aziende e le garanzie pubbliche sui prestiti, molte delle quali in scadenza già a fine anno e alcune già non contemplate nel disegno di legge della nuova manovra finanziaria varata dal governo Meloni.

Ed i primi ma importanti segnali d’inversione sul terreno dell’irrigidimento del mercato creditizio già sono tangibili. Con una crescita appunto dei tassi d’interesse e delle richieste da parte delle banche di un merito creditizio più stringente.

Così la riduzione della marginalità del guadagno registrato, in questo ultimo scorcio di anno dalle aziende calabresi per affrontare l’incremento dei costi di produzione, ed i minori introiti legati alla riduzione dei consumi delle famiglie, stanno spingendo il sistema imprenditoriale a rivedere il piano degli investimenti. A discapito delle aspettative di crescita produttiva e conseguentemente occupazionale del prossimo futuro.

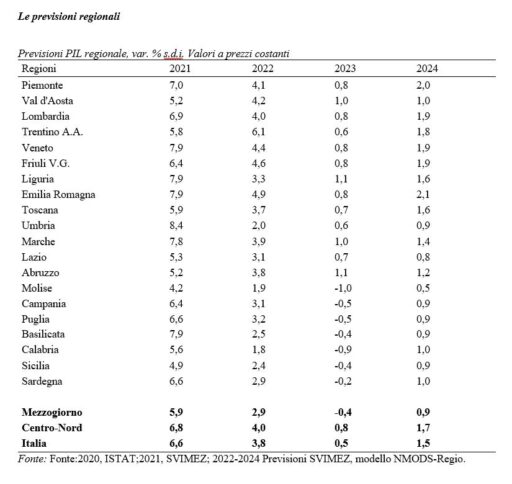

Una percezione già rilevata anche dall’ultimo monitoraggio riportato nel Rapporto della Svimez, che indica la Calabria in recessione economica già dall’anno che si appresta ad arrivare. Con una flessione del Prodotto interno lordo stimato di circa un punto percentuale, che ha arrestato la ripresa economica post pandemica di quest’anno, già al di sotto della media nazionale.

Temi che ripropongono il mai sopito problema della difficoltà di accesso al credito da parte del sistema produttivo calabrese che sconta oltremodo anche un elevato costo del denaro per sostenere investimenti e contingenza. La maggiore onerosità del credito, aspetto che la Calabria condivide con altre regioni meridionali, si traduce per un’economia particolarmente fragile come quella regionale in una tendenziale riduzione della propensione degli imprenditori a domandare finanziamenti. Una tendenza che si incrementerà con il crescere appunto del costo del denaro, rischiando di incrementare ancor di più il divario con il resto del Paese.

Il quadro calabrese

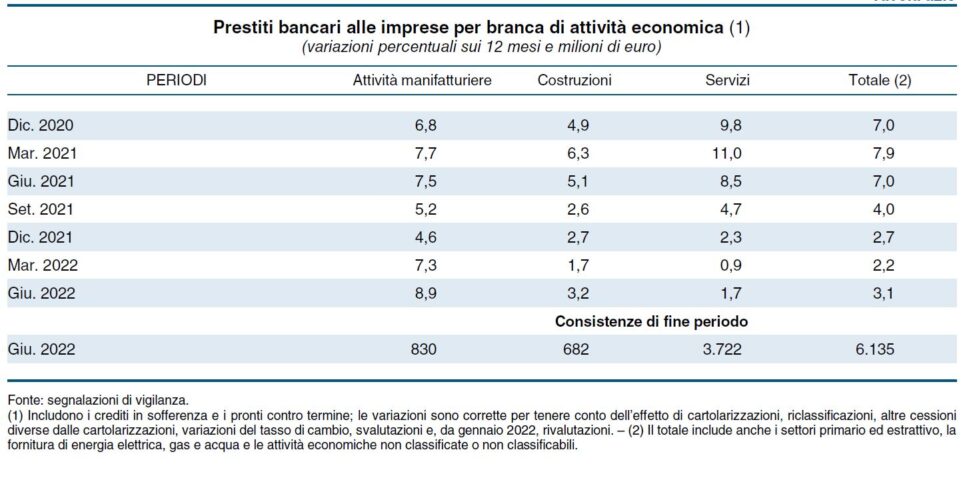

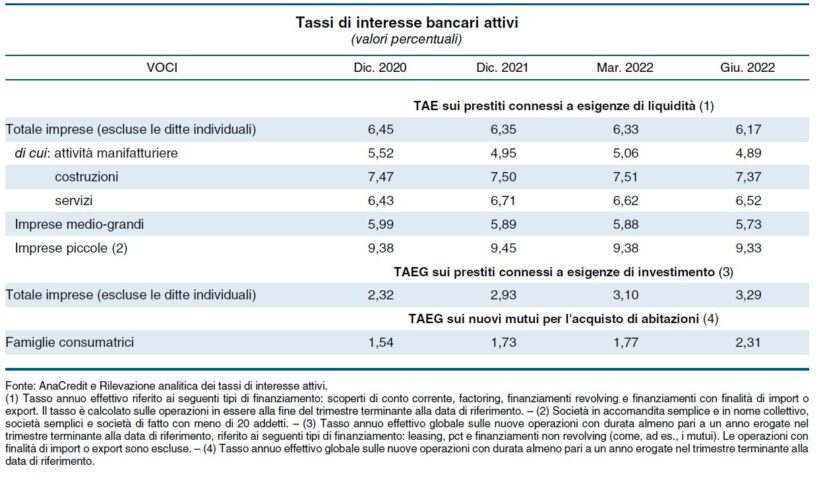

Elaborando i dati di Bankitalia, emerge la discrepanza tra i tassi praticati dal sistema bancario per erogare prestiti al sistema produttivo calabrese rispetto al resto del Paese. Se in Italia il tasso medio sulle nuove operazioni di finanziamento alle imprese è pari all’1,86%, in Calabria nel secondo trimestre del 2022 quell’indice è al 3,3 per cento. In risalita sia rispetto a sei mesi prima (2,9%), sia rispetto a dicembre del 2020 quando il tasso medio sui prestiti connessi ad esigenze di investimenti era pari al 2,3%. Se analizzato poi quanto il sistema creditizio pretenda dalle imprese, per ottenere prestiti finalizzati ad esigenze di liquidità in termini di tasso annuo effettivo, quell’indice sale oltremodo. Fino a toccare a giugno scorso il 9,33% per le piccole imprese.

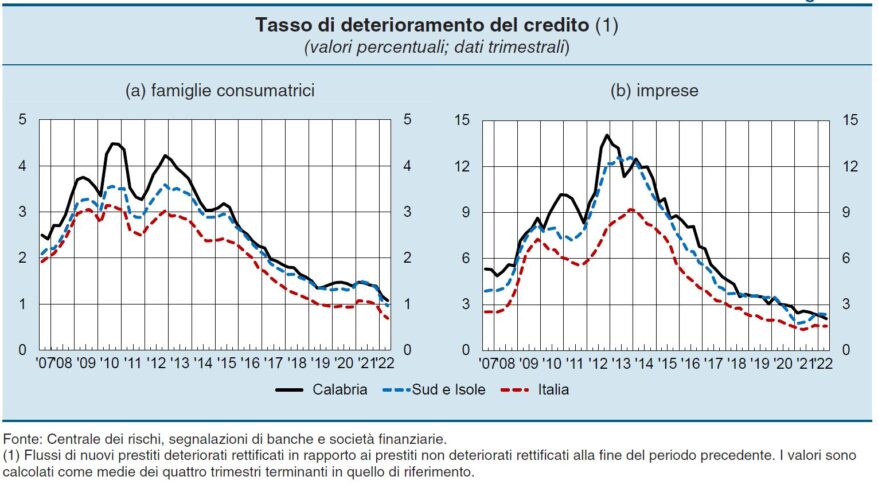

Una discrepanza, con il resto del Paese, non giustificata neppure dal livello di deterioramento del credito. Un indice, quest’ultimo, in caduta libera da circa un decennio e che ha raggiunto nell’ultima rilevazione di Bankitalia un tasso al minimo storico paragonabile alla media del Paese: entrambi ampiamente sotto i tre punti percentuali.

Ciò nonostante il costo del denaro per un imprenditore meridionale e calabrese in particolare resta decisamente oneroso.

Per far fronte da un verso alla contingenza, all’aumento dei costi e dunque anche del tasso di interessi praticato dal sistema creditizio il sistema imprenditoriale calabrese sta vedendo nuovamente ridotta la sua liquidità.

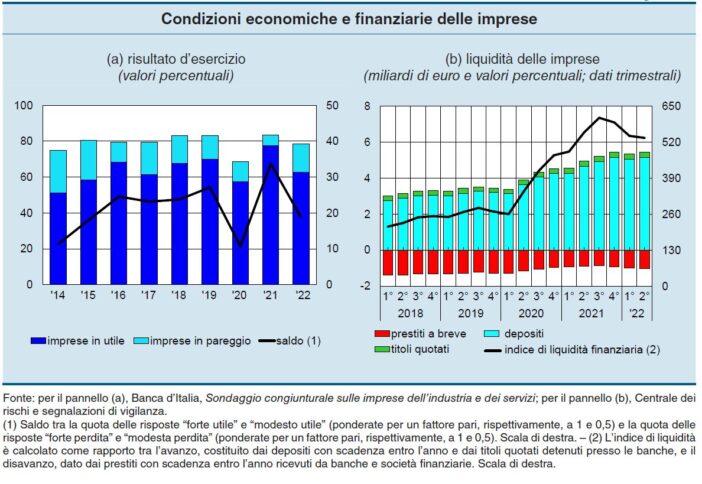

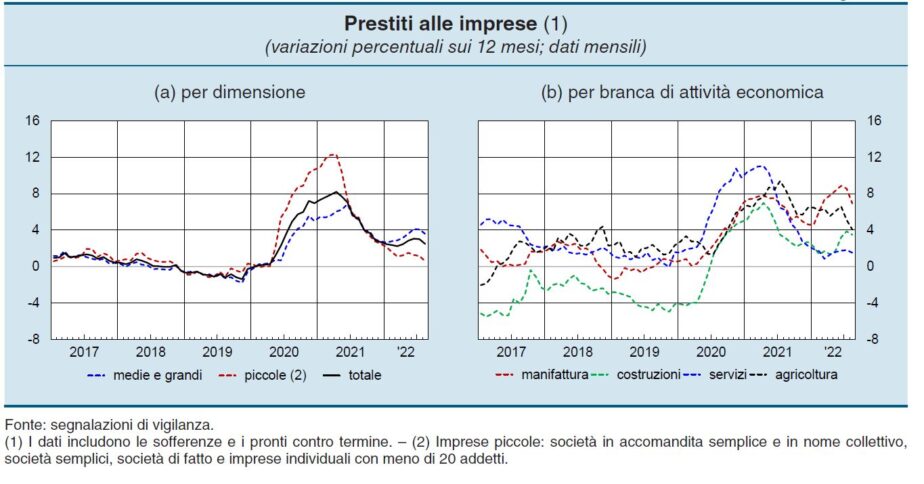

È sempre Bankitalia che nel suo rapporto di aggiornamento ai dati congiunturali calabresi che ne evidenzia con precisione la portata del fenomeno. Gli analisti scrivono a questo proposito che dopo una fase di crescita prolungata, nel primo semestre del 2022 il grado di liquidità delle imprese, misurato come rapporto tra la somma di depositi e titoli quotati e l’indebitamento a breve, si è ridotto, seppur marginalmente: passando da oltre 600 miliardi di euro a circa 510 in un anno. Risorse “bruciate” appunto dalla rete imprenditoriale calabrese per fronteggiare la crisi economica seguita dal conflitto ucraino, l’incremento dei costi di produzione e dell’energia. A cui appunto si sommerà sempre più il peso della crescita del costo del denaro. Una rincorsa legata anche e soprattutto alla necessità del sistema produttivo calabrese di far fronte all’attuale quadro economico, che spingerà il mondo delle imprese a nuove ed importanti esposizioni per coprire i costi d’impresa. Un’eventualità quest’ultima stimata anche dagli analisti di Bankitalia che dai risultati del sondaggio congiunturale condotto in autunno, rileva un aumento sensibile della quota di imprese che prevedono un peggioramento delle condizioni di indebitamento per la seconda parte dell’anno.

Ed un maggiore indebitamento in costanza di una crescita del tasso d’interessi bancario rischia di trasformarsi in un nuovo cappio che si stringe attorno al collo del sistema produttivo calabrese. Rappresentato da una miriade di piccole e micro realtà caratterizzate da margini operativi più bassi del resto del Paese e da una minore patrimonializzazione. Con la conseguenza di un più elevato tasso di deterioramento del credito nel breve periodo e una rischiosità più alta.

Silipo: «Le banche danno denaro a chi già ce l’ha»

Il sistema creditizio in Calabria non condivide il rischio d’impresa delle aziende del territorio. Anzi, pone come pre condizione per garantire prestitila loro redditività. Ne è convinto assertore Damiano Bruno Silipo professore di Banking and Finance all’Università della Calabria. Il docente dell’Unical – che in passato ha insegnato, tra l’altro, alla Queen Mary -University of London (UK) e alla University of Connecticut (USA) – è ancora più diretto nel merito, sostenendo che la condizione per garantire finanziamento alle imprese «è affidata ad un algoritmo, non alla valutazione del merito creditizio». Tra le misure auspicate da Silipo per fronteggiare l’inevitabile irrigidimento dell’accesso al credito c’è un maggiore intervento di Fincalabra a svolgere un ruolo attivo finalizzato a «intermediare tra banche e imprese». Ruolo, denuncia il docente dell’Unical, che la Finanziaria regionale non ha mai svolto.

Professore, il rialzo dei tassi d’interesse porrà un nuovo ostacolo per la piena ripresa economica della Calabria devastata dagli effetti della crisi pandemica?

«La Calabria sarà penalizzata ancora di più dal rialzo dei tassi, perché la fragilità del sistema produttivo calabrese è maggiore rispetto al resto del Paese, e quindi, quest’ultimo sarà meno in grado di fronteggiare l’aumento del costo del credito, assieme a quello degli altri costi».

L’incremento del tasso d’interesse poi ripropone la questione del costo del credito che vede la Calabria particolarmente svantaggiata. Perché continua a sussistere questa sperequazione?

«Le imprese calabresi pagano in media un tasso d’interesse del 6,8% sui prestiti, contro il 3,4% del resto del paese. Due punti percentuali in più anche rispetto al Mezzogiorno. Le cause sono la maggiore rischiosità delle imprese meridionali, ma anche l’incapacità delle banche e della pubblica amministrazione di sostenere queste ultime nella crescita. Con la ristrutturazione del sistema bancario italiano si è accresciuta la distanza funzionale tra banche e imprese in Calabria. Da ciò consegue che la decisione se concedere un prestito o meno, è affidata ad un algoritmo e non alla valutazione del merito creditizio».

Ed anche il sistema delle garanzie richiesto dal sistema creditizio è particolarmente svantaggioso per le aziende calabresi. È una stortura?

«Le banche in Calabria si tutelano contro i rischi non selezionando i clienti, ma imponendo garanzie sempre più elevate. Ora, non basta nemmeno questo. Siccome hanno capito che, a causa del mancato funzionamento del sistema giudiziario, è costoso e difficile riscuotere le garanzie, danno prestiti sempre più sulla base della sola redditività dell’impresa. Cioè danno denaro a chi già ce l’ha. Questo impedisce che la banca sia una banca, cioè una impresa che seleziona e finanzia le idee e i progetti migliori e condivide il rischio di questi progetti».

Eppure il tasso di deterioramento dei crediti delle imprese in Calabria è decisamente migliorato.

«È migliorato non solo perché è migliorato il clima economico nell’ultimo anno, ma anche a seguito di queste dinamiche appena descritte. Se le banche fanno prestiti solo ai clienti migliori è evidente che avranno pochi crediti deteriorati, nonostante le condizioni in Calabria non siano fiorenti».

Teme che possa peggiorare il quadro finanziario delle imprese calabresi che da sempre lamentano scarsa capacità di liquidità?

«La crisi energetica che ha colpito il nostro paese e l’aumento notevole dei costi per le imprese e le famiglie non può che peggiorare il quadro finanziario delle imprese e non appena il sistema delle garanzie pubbliche attivate nel corso della pandemia verrà meno, molte imprese falliranno. Falliranno anche in presenza di queste ultime, se la guerra in Ucraina si protrarrà a lungo».

Le misure messe in piedi dai Governi nella fase più acuta della pandemia per favorire la liquidità sono strumenti che andrebbero protratti per sostenere, in questa fase, le imprese calabresi?

«La pandemia è stato un evento eccezionale che ha colpito tutto il mondo. L’aumento dei costi dell’energia è dovuto ad un evento non comune, che sta colpendo in modo drammatico famiglie e imprese. Questi effetti suggeriscono di protrarre le misure adottate per mantenere in vita le imprese».

Quali potrebbero essere le soluzioni per garantire l’accesso al credito alle imprese calabresi?

«Migliorare l’accesso al credito alle imprese richiede una molteplicità di interventi, sia dal lato delle banche che delle imprese. L’accesso al credito in Calabria poi trova un ulteriore ostacolo nel fatto che talvolta è difficile capire se una impresa è sana o infiltrata dalla criminalità organizzata. Le imprese sane devono trovare il modo per differenziarsi dalle altre, dimostrando che dietro i bilanci ci sono attività vere e progetti imprenditoriali credibili. Il ricorso al lavoro nero e allo sfruttamento non aiuta in questo senso. D’altra parte, le banche si devono attrezzare per essere in grado di discriminare tra clienti e progetti, abbandonando la logica di dare i soldi a chi ce l’ha».

E la Regione può attivare misure utili a questo scopo?

«La Regione Calabria è in primo luogo un ente finanziatore delle imprese. In questo senso, il suo primo compito è prestare più attenzione per impedire che i fondi europei e non solo, vadano nelle tasche dei mafiosi. Già questo sarebbe un bel risultato. Inoltre, la Regione e in particolare il Governo nazionale devono rimuovere le esternalità negative, che pesano come un macigno sulla vita delle imprese e delle famiglie calabresi. L’esternalità negativa più importante in Calabria è la burocrazia, uno dei principali ostacoli allo sviluppo della regione. Infine, esiste Fincalabra, una società di proprietà regionale, che potrebbe intermediare tra banche e imprese calabresi per favorire l’accesso al credito e per promuovere la crescita dell’imprenditorialità nella regione. Invece, molto spesso Fincalabra è servita ad altro». (r.desanto@corrierecal.it)

P.IVA. 03199620794, Via del Mare, 65/3 S.Eufemia, Lamezia Terme (CZ)

Iscrizione tribunale di Lamezia Terme 5/2011 - Direttore responsabile Paola Militano | Privacy